「平成30年度税制改正大綱」を受け、令和2年分の年末調整は控除額や申請様式などが大幅に変更され、それにより年末調整業務が例年以上に複雑になることが予想されます。

一方で、国税庁は年末調整業務の完全なペーパーレス化・電子化を進めており、業務の負担軽減が期待されています。

年末調整の時期まで半年近くありますが、申請する従業員・業務を行う勤務先共に大きな影響のある令和2年分の年末調整について、ビジネスEYEでは2回に亘りご紹介をいたします。

今回は、年末調整に影響する4つの税制改正と、それらによって税負担がどのように変わるのかをご紹介します。

年末調整に影響する4つの税制改正内容

2020年の税制改正により、年末調整の控除に関する内容が変更されました。

また、新たに創設された控除もあります。

①基礎控除の改正(基礎控除の引上げ)

②給与所得控除の改正(給与所得控除の引き下げ)

③所得金額調整控除の創設

④配偶者・扶養親族等の合計所得金額要件等の見直し

──────────────────

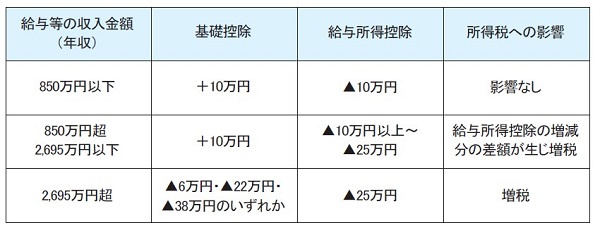

■①基礎控除の改正(基礎控除の引上げ)

──────────────────

基礎控除はこれまで適用要件がなく、全ての納税者に対して「一律38万円」が

控除されていましたが、今回の改正に伴い、合計所得金額に応じた適用要件が設定され、

かつ、基礎控除の額が最大48万円に引き上げられることとなりました。

<基礎控除の控除額の変更>

──────────────────

■②給与所得控除の改正(給与所得控除の引き下げ)

──────────────────

給与所得控除は被雇用者に対して適用されるもので、所得税の計算において最初に

収入金額(年収)から差し引かれます。

この控除の額が、一律10万円引き下げられます。

また、下記の変更がありますので、年収850万円を超えると10万円以上の

引き下げ額となります。

・給与等の収入金額の上限が、「年収1,000万円」から「年収850万円」へ

・給与所得控除の上限額が、「220万円」から「195万円」へ

◇◇‥‥‥‥‥‥‥‥‥‥‥‥‥

【収入金額が850万円以下の個人にはほぼ影響なし】

つまり、①基礎控除の引上げ・②給与所得控除の引き下げをまとめると、給与等の

収入金額が850万円以下の個人には影響が殆どありません。

反面、年収が850万円を超えると、実質的に「所得税の増税」となります。

──────────────────

■③所得金額調整控除の創設

──────────────────

年収が850万円を超えると、実質的に「所得税の増税」となりますが、介護や子育て世代の

負担を軽減するために、新しく「所得金額調整控除」が創設されることになりました。

所得金額調整控除の適用条件はこちらです。

・その年の給与等の収入金額が850万円を超える居住者(国内に住所を持つ、または1年以上住んでいる個人)

・上記を満たし、かつ、「本人が特別障害者である場合」「23歳未満の扶養親族がいる場合」「特別障害者である同一生計配偶者または扶養家族がいる場合」のいずれかに該当する者

──────────────────

■④配偶者・扶養親族等の合計所得金額要件等の見直し

──────────────────

①~③の改正に伴い、各種控除を受けるために、配偶者や扶養親族などの合計所得金額の

要件も見直されることになりました。見直されるのは下記の5つの要件です。

A)同一生計配偶者の合計所得金額要件

B)扶養親族の合計所得金額要件

C)源泉控除対象配偶者の合計所得金額要件

D)配偶者特別控除の対象となる配偶者の合計所得金額要件

E)勤労学生の合計所得金額要件

◇◇‥‥‥‥‥‥‥‥‥‥‥‥‥

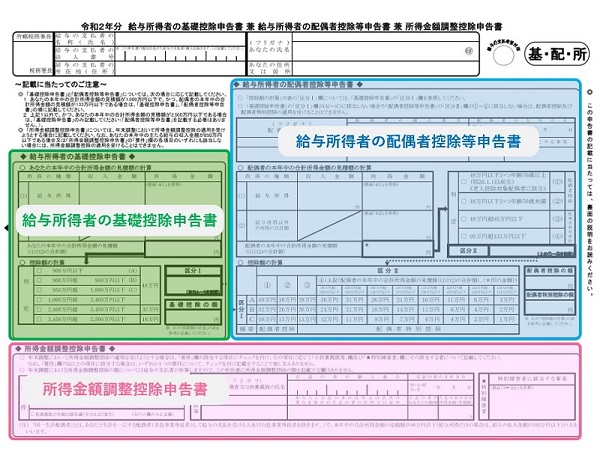

【申請様式の大幅な変更】

「①基礎控除の改正」「②給与所得控除の改正」で要件の設定が行われたことにより、

合計所得金額が2,500万円(年収2,695万円)以下の場合、『給与所得者の基礎控除申告書』を

提出する義務が新たに発生します。

また、年末調整で「③所得金額調整控除」の適用を受ける場合には、『所得金額調整控除

申告書』の提出が必要となります。

令和2年分の年末調整では、これまでの配偶者控除等申告書の様式変更を行い、

上記二つの新たに加わる『給与所得者の基礎控除申告書』と『所得金額調整控除申告書』

が合体し、1枚の様式になります。

3つの様式が1枚になり、従業員ごとに記入する項目が変わるため、記入漏れ等が

例年以上に発生する可能性が大いにあります。

年末調整業務を行う勤務先にとっては、記入項目や内容のチェック、計算の検算などが

煩雑となるため、業務負担が増えることは明らかです。

複雑化する年末調整作業を「紙」だけで進めるのは実務負担が大きくなります。

負担を軽減するために、業務の簡略化を検討されてはいかがでしょうか?クラウド型の

年末調整システムなどを利用することで、従業員の申告書提出から、担当者のチェック・

差し戻しまでオンラインで完結でき、作業の効率が飛躍的に向上します。

これを機に、メリットの多い電子化の検討を始める企業も多くあると思います。

ご不明点はお気軽に日本クレアス社会保険労務士法人にお問合せください。

◆お問合せ先◆

日本クレアス社会保険労務士法人

◎電話:03-0393-3241

◎お問合せフォーム:https://ca-sr.com/contact/

日本クレアス税理士法人|日本クレアス税理士法人│コーポレート・アドバイザーズでは、会計の専門家の視点から、経営者の次の智慧となるような『ヒント』をご提供しています。