記事詳細

よくある相続・家族信託Q&A (16) 相続時精算課税制度はどのように活用すべきか。その1

【質問】

相続時精算課税制度を使った方がいいケースを教えてください。

【答え】

1.収益を生む財産をお持ちの方が、収益を生む財産を贈与する場合

例えば、お客様がお持ちのアパートマンションがあり、その相続税評価額は2,500万円、家賃収入は年間300万円であるとします。

その場合、相続税評価額2,500万円ですから、相続時精算課税を使えば無税で贈与できます。

子供さんやお孫さんに贈与をすれば、年間300万円の収入が子供さんやお孫さんに移転することになります。

一般的には、ご主人様やおじい様の所得が高い場合もありますので、子供さんやお孫さんに移転することによって、そのアパートマンションからの所得税等をさし引いた、一家の手残りのキャッシュフローは増えることがあります。

贈与時点で70才のおじい様が10年生きられたとすれば、3,000万円の家賃収入を子供や孫に移転できたことになり、その税金を払った手残りは全て子供や孫に移転していますので、相続税法上も大変有利になります。

2.将来、相続税評価額が上昇しそうな場合

相続時精算課税制度を使って贈与をした場合には、贈与時点の評価額で被相続人の財産に加算されます。

例えば、お客様の非上場株の評価額がコロナの影響で下がっており、コロナが収束すれば株価が上昇しそう、といった場合には、下がっている評価額で贈与をすることが有効です。

通常の贈与の場合には贈与税がたくさんかかってきますので、相続時精算課税制度を使って贈与をすれば有利です。

まだまだ伸びていく会社であるけれども、息子さんが社長になられて、お父様である代表取締役社長が退任されて退職金を払った段階であるとか、含み損があるような物件を売却して株価が下がったとかというケースです。

3.この財産は、この子に相続させたいという場合

自社株は事業経営に関与している次男にやりたい。争族になる前に贈与しておきたい。

◎先祖代々引き継いでいる駅前の土地は、ぜひ長男に相続させたい。

◎同居してくれている長男に、自宅を確実に移転したい場合

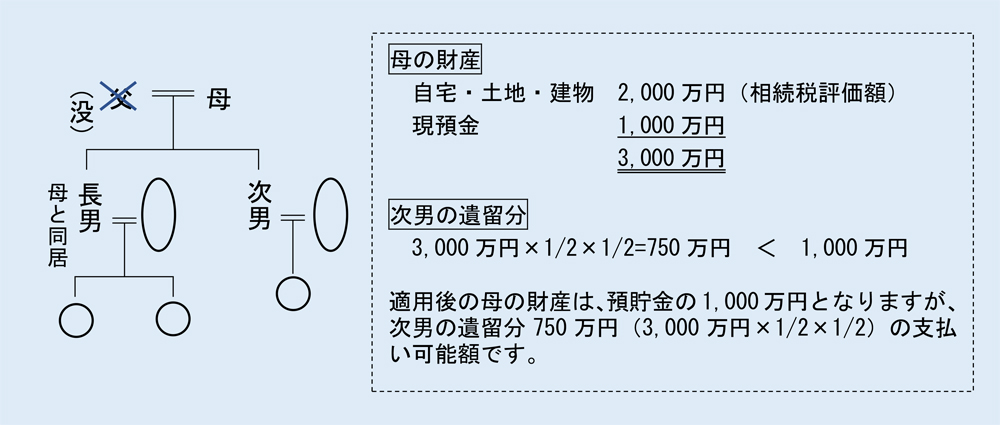

例えば、次のようなケースです。

<争族回避策>

相続時精算課税制度を使って、長男に自宅・土地・建物2,000万円を贈与しておきます。

(土地・建物の評価額が特別控除2,500万円以下のため、贈与税の負担はありません。)

ただし、不動産取得税はかかりますし、相続時精算課税により、持戻された財産については、小規模宅地等の特例は使うことができません。

よほどもめそうな場合以外は、相続時精算課税を使わず、母が長男に自宅・土地・建物を相続させるという遺言を作成することでもよいのではないかと考えます。

2023.02.09 Q&A

最近の投稿

カテゴリー

- Q&A (19)

- お知らせ (3)

- ニュース (9)

- ニュース 2019年 (13)

- ニュース 2020年 (13)

- ニュース 2021年 (12)

- ニュース 2022年 (12)

- ニュース 2023年 (10)

- ニュース 2024年 (1)