2025.10.30

会計・税務

法人税の実効税率とは?

経理担当者なら知っておきたい

防衛特別法人税を考慮した法定実効税率の計算方法

2025年(令和7年)度税制改正により、防衛特別法人税が創設されました。

これにより、2026年4月1日以後に開始する事業年度において、所得税額控除など一定の税額控除を適用しないで計算した法人税額から年500万円を控除した金額に、4%の税率を乗じて計算した金額を防衛特別法人税として申告・納付する必要があります。

この防衛特別法人税は、2026年4月1日以後に開始する事業年度の税金費用に影響を及ぼすだけでなく、2025年3月31日以降の税効果会計に用いる実効税率にも影響を及ぼすことになります。

そこで今回は、改めて実効税率の計算方法について確認しておきたいと思います。

実効税率とは?

実効税率とは、会社の所得にかかる税(法人税・地方法人税・住民税・事業税等)について、事業税の損金算入を考慮した実質的な負担税率のことです。対して、表面税率とは、法律が定めている税率のことです。実効税率は、主に税効果会計で繰延税金資産・負債を計算する際に使用し、表面税率は法人税の申告や納税額を計算する際に使用します。そして、会社が所在する地域の法律で定められた税率で計算した実効税率を、法定実効税率といいます。日本において、会社の所得にかかる税金は以下の7種類です。

①法人税(今回のご説明・計算では、軽減税率[一定要件を満たした場合に、800万円以下の所得に適用される税率]は考慮しないものとします)

②地方法人税

③防衛特別法人税(今回のご説明・計算では、500万円の控除については考慮しないものとします)

④住民税(市民税法人税割)

⑤住民税(県民税法人税割)

⑥事業税:超過税率もしくは標準税率(資本金や所得の額等により、いずれかを適用します)

⑦特別法人事業税

上記のうち、④~⑦については、会社の状況(外形標準課税の適用か非適用か、および資本金、法人税、所得の額の大小等)により、また事務所の所在地(都道府県別、および市町村別)により、適用する税率が異なります。

法定実効税率の計算方法は?

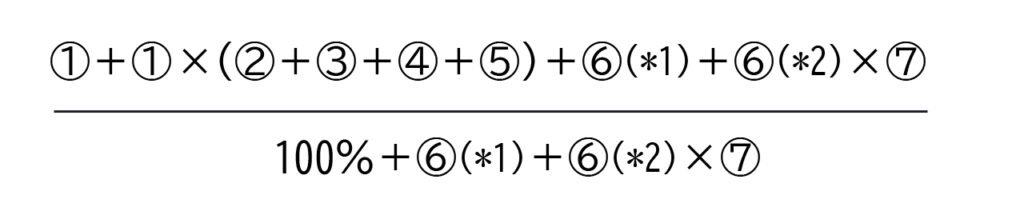

法定実効税率は、以下の計算式で求められます。

①法人税率

②地方法人税率

③防衛特別法人税率

④住民(市民)税率

⑤住民(県民)税率

⑥事業税率(*1)(*2)

⑦特別法人事業税率

⑥事業税率(*1)と、⑥事業税率(*2)に関する補足説明

※⑥事業税率(*1)と、⑥事業税率(*2)に関する補足説明

⑥事業税に関しては、資本金や所得の額等が一定額を超える場合(各自治体において定めがあります)に超過税率を使用し、一定額以下の場合は標準税率を使用します。これが、上記計算式の「⑥事業税率(*1)」に当たります。

そして、「⑥事業税率(*1)」で超過税率、若しくは標準税率のいずれかを使用したとしても、特別法人事業税の計算の際は標準税率を使用します。これが、上記計算式の「⑥事業税率(*2)」に当たります。

上記④~⑦については、各地方公共団体のホームページ等で確認することになりますが、今回は、具体的に名古屋市(愛知県)を例に、法定実効税率を計算します。

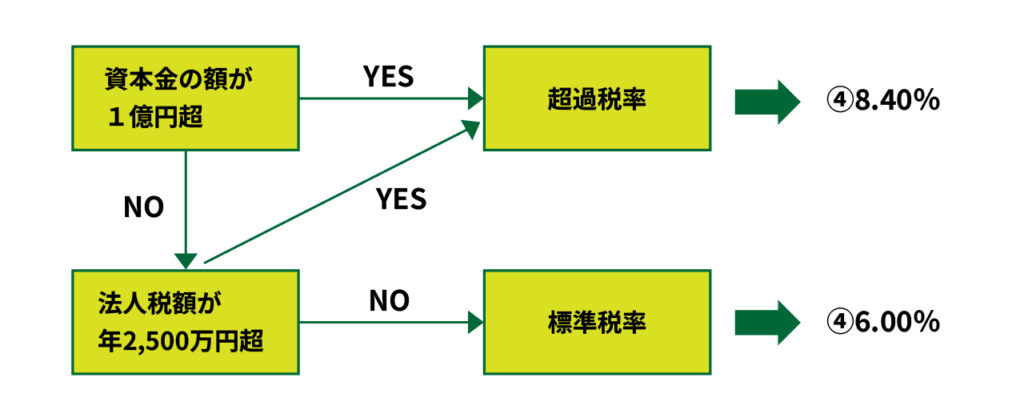

④の住民税(市民税法人税割)について

④の住民税(市民税法人税割)について、当記事作成時点の名古屋市の税率は下表(ホームページから抜粋)です。

| 法人の区分 | 法人税割の税率 |

| (1)資本金の額または出資金の額が1億円を超える法人 | 8.4% |

| 次の(2)から(4)までに掲げるいずれかの法人のうち、法人税割の課税標準となる法人税額が年2,500万円を超えるもの (2)資本金の額または出資金の額が1億円以下の法人 (3)資本金の額または出資金の額を有しない法人(保険業法に規定する相互会社は(1)の法人と同じ) (4)人格のない社団等 |

8.4% |

| 次の(2)から(4)までに掲げるいずれかの法人のうち、法人税割の課税標準となる法人税額が年2,500万円以下のもの (2)資本金の額または出資金の額が1億円以下の法人 (3)資本金の額または出資金の額を有しない法人(保険業法に規定する相互会社は(1)の法人と同じ) (4)人格のない社団等 |

6.0% |

上記を、一般の会社を前提に、簡単なフローチャートにすると以下のようになります。

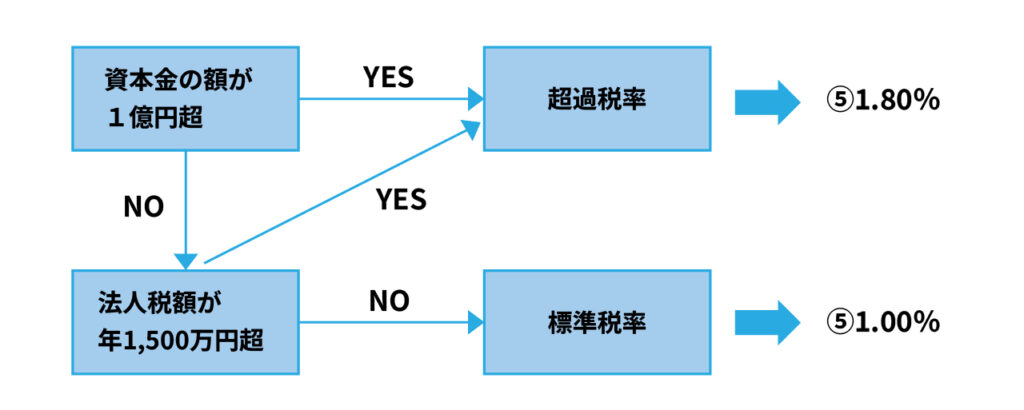

⑤の住民税(県民税法人税割)について

⑤の住民税(県民税法人税割)について、当記事作成時点の愛知県の税率は下表(ホームページから抜粋)です。

| 法人の区分 | 法人税割の税率 |

| 下記に該当しない法人 | 1.8% |

| 資本金の額又は出資金の額が1億円以下で、かつ、法人税額が年1,500万円以下の法人 | 1.0% |

上記を、一般の会社を前提に、簡単なフローチャートにすると以下のようになります。

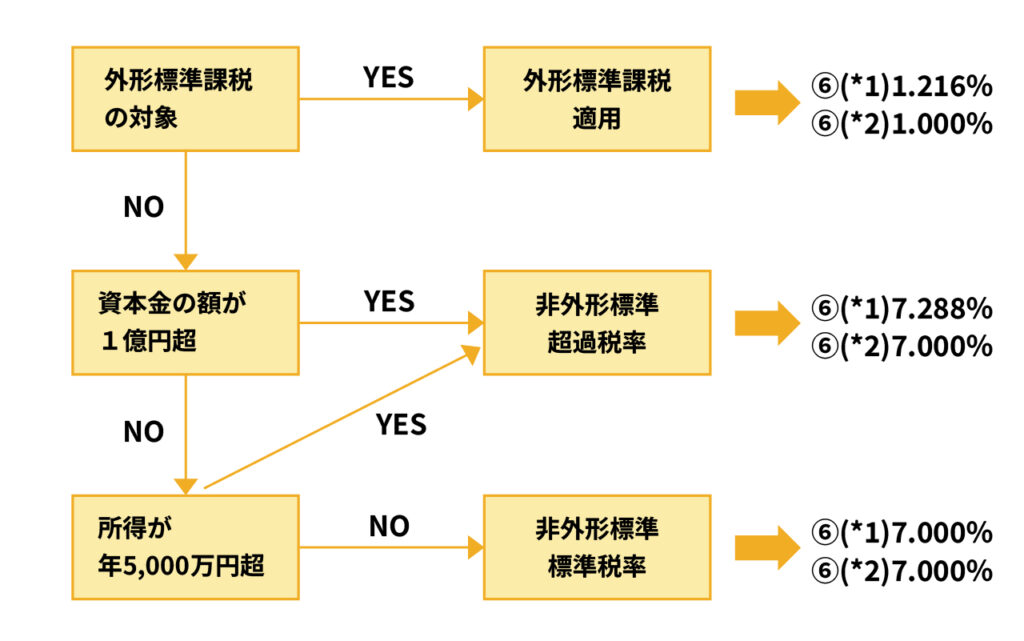

⑥の事業税について

⑥の事業税について、当記事作成時点の愛知県の税率は下表(ホームページから抜粋)です。

(※) 今回のご説明・計算では、軽減税率(=一定要件を満たした場合に、800万円以下の所得に適用される税率)は考慮しないものとします。

| 法人の区分 | 税率( )内は標準税率 |

| 外形標準課税の適用法人 | 1.216%(1.0%) |

| 外形標準課税の非適用法人 ( )内の標準課税が適用される法人・・・資本金の額又は出資金の額が1億円以下で、かつ、年所得5,000万円以下の法人 |

7.288%(7.0%)(※) |

上記を、一般の会社を前提に、簡単なフローチャートにすると以下のようになります。

⑥事業税に関しての留意点:

(*1) 資本金や所得の額等が一定額を超える場合(各自治体において定めあり)に超過税率を使用し、一定額以下の場合は標準税率を使用します。

(*2) 特別法人事業税の計算の際は、上記(*1)の判定にかかわらず、標準税率を使用します。

⑦の特別法人事業税について

⑦の特別法人事業税について、当記事作成時点の税率は下表です。

| 法人の区分 | 税率 |

| 外形標準課税の適用法人 | 260% |

| 外形標準課税の非適用法人(※) | 37% |

※特別法人や電気・ガス供給業を営む法人等は、別途税率が定められています。

結果として、愛知県名古屋市の法定実効税率(2026年4月1日以後開始する事業年度用)は、以下のようになります。

| 外形標準課税 | 適用 | 非適用 | 非適用 | 非適用 | 非適用 |

| 年間法人税額 | - | 2,500万円超 | 1,500万円超~2,500万円 | 1,500万円以下 | 1,500万円以下 |

| 年間所得額 | - | 5,000万円超 | 5,000万円超 | 5,000万円超 | 5,000万円以下 |

| 法定実効税率 | 31.50% | 35.28% | 34.77% | 34.60% | 34.43% |

| ①法人税 | 23.2% | 23.2% | 23.2% | 23.2% | 23.2% |

| ②地方法人税 | 10.3% | 10.3% | 10.3% | 10.3% | 10.3% |

| ③防衛特別法人税 | 4.0% | 4.0% | 4.0% | 4.0% | 4.0% |

| ④住民(市民)税 | 8.4% | 8.4% | 6.0% | 6.0% | 6.0% |

| ⑤住民(県民)税 | 1.8% | 1.8% | 1.8% | 1.0% | 1.0% |

| ⑥事業税(超過税率or標準税率) | 1.216% | 7.288% | 7.288% | 7.288% | 7.0% |

| ⑥事業税(標準税率) | 1.0% | 7.0% | 7.0% | 7.0% | 7.0% |

| ⑦特別法人事業税 | 260.0% | 37.0% | 37.0% | 37.0% | 37.0% |

なお、税率の適用判定に関する詳細な規定は、各地方自治体のホームページ等をご確認ください。

また、計算結果は文中にも記載のとおり、軽減税率(=一定要件を満たした場合に、800万円以下の所得に適用される税率)については考慮しておりません。

※ 実際の税効果会計への適用にあたりましては、必要に応じて、会計監査人等にご確認をいただければと思います。