2025.12.01

会計・税務

税務調査に強くなる!

シリーズ全3回 税務調査対策<私的経費・人件費編>

~知らなかったでは済まされない実務上の落とし穴~

近年、インボイス制度の導入や電子帳簿保存法の改正など、比較的大きな税制改革が続いています。

しかし、税務調査の現場では、こうした新制度に加え、昔から変わらず重点的に確認されている基本的な項目も重要視されています。

つまり、まずは基本項目をしっかりと押さえておくことが、いつ実施されるかわからない税務調査に備えるうえでの最重要ポイントと言えるでしょう。

日本クレアス税理士法人では、経営者や管理・経理担当者の皆さまに向け、税務調査対策のセミナーを開催しております。

本セミナーでは「売上・仕入」「交際費」「人件費・私的経費」など重点ポイントをテーマごとに解説し、いざ税務調査となったときにあわてない、そんな対策方法をお知らせしております。

いよいよ最終回となる第3回では、税務署が執拗にチェックする「人件費・私的経費」について解説致します。

基本とポイントを押さえて、税務調査に強くなりましょう!

人件費・私的経費がチェックされやすい理由

これまで「売上・仕入れ」や「交際費」について、チェックポイントを整理してきました。

「人件費・私的経費」についても、税務署が注目しやすいポイントは大きく変わりません。

なぜなら、調査官の指摘のし易さや、追徴課税への繋がりやすさといった“調査の費用効果”が背景にあるためです。

チェック箇所は領収書の金額改ざん、架空の領収書発行から、証憑の日付や内容の不自然さ、不透明な費用発生など、多岐にわたります。

今回の「人件費・私的経費」についていうならば「プライベートと事業経費の混同」が最も指摘を受けやすい箇所でしょう。

では、どうして「見つけやすくて効果的な調査ポイント」になるのか。

その中でも問題になりやすい「認定賞与」について見ていきましょう。

税務調査でよく問題になる「認定賞与」とは?

税務調査で頻繁に指摘されるのが、「認定賞与(にんていしょうよ)」です。

これは、会社の経費として経理処理した支出が、実は社長や役員の個人的な支出とみなされることで起こる問題です。

特に中小企業や同族会社では、会社の経費と個人的な支出の区分が曖昧になりがちです。

例えば社長のプライベートな買い物や旅行代を会社の経費として処理した場合、 税務署はそれを社長個人への賞与と判断することがあります。

これを「認定賞与」といいます。

プライベートな買い物や旅行代と記載すれば気が付けそうですが、

会社から役員に対し資産を低額で譲渡した場合、役員の海外出張が業務に無関係とされる場合なども、認定賞与とされるケースがございます。

知らなかったでは済まされない、「トリプル課税」とは?

では、税務調査で認定賞与と判断された場合、どのような税負担があるのでしょうか。

まず、役員賞与を支給する際は、事前に税務署へ届出書を提出する必要があります。

(事前確定届出給与の届出といいます)

事前確定届出給与の届出をせず役員賞与の支給をした場合は、会計上は役員賞与として費用になりますが、法人税の計算上は費用となりません。

つまり、認定賞与を受けた金額は事前に届出をしていないため法人税の計算上費用とならず、法人税の負担が増加します。

それでは、赤字企業の場合は認定賞与を受けても税負担に影響はないのでしょうか。

実は、そうではありません。

法人税の他に源泉徴収義務や役員個人の所得税に影響します。

(3つの税目に影響するため、これをトリプル課税と呼ぶことがあります。)

賞与を支払う際は源泉徴収が必要ですが、認定賞与に対して納税がされていないと、不納付加算税が課されます。

また、認定賞与は役員個人の給与所得として課税されるため、役員の所得税も増えます。

さらに、住民税、消費税の増加や、内容によっては重加算税の対象となる可能性があります。

以上のことから税務署にとって、認定賞与は「見つけやすくて効果的な調査ポイント」とも言われています。

詳しくは、25年12月10日に開催するセミナーにて、実例を交えながら解説致します。

いかがでしたでしょうか。

税務調査強化塾と題して全3回のセミナー形式でお届けしてまいりました。

クラウド会計ソフトの導入が進んだこと、電子取引データの解析が重点化されていることなど、近年税務調査を取り巻く環境にも変化が訪れています。

ですが、まずは大原則である「売上・仕入」「交際費」「人件費・私的経費」これら今回ポイントとして取り上げた点については、

引き続き、事前の対応策や定期的な振り返りについて検討いただき、日々の業務に落とし込んでいってください。

■シリーズ全三回のご案内

Notice

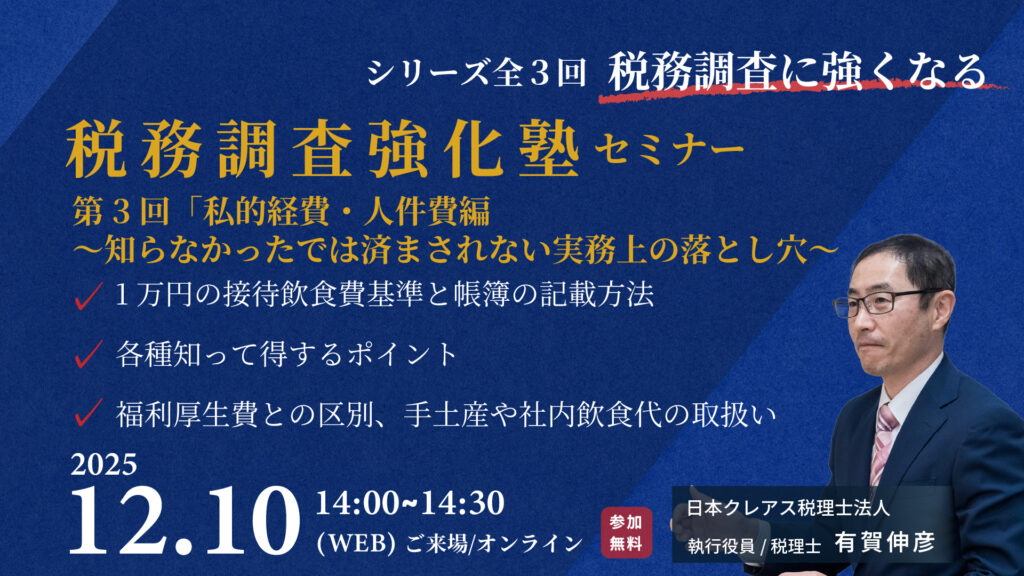

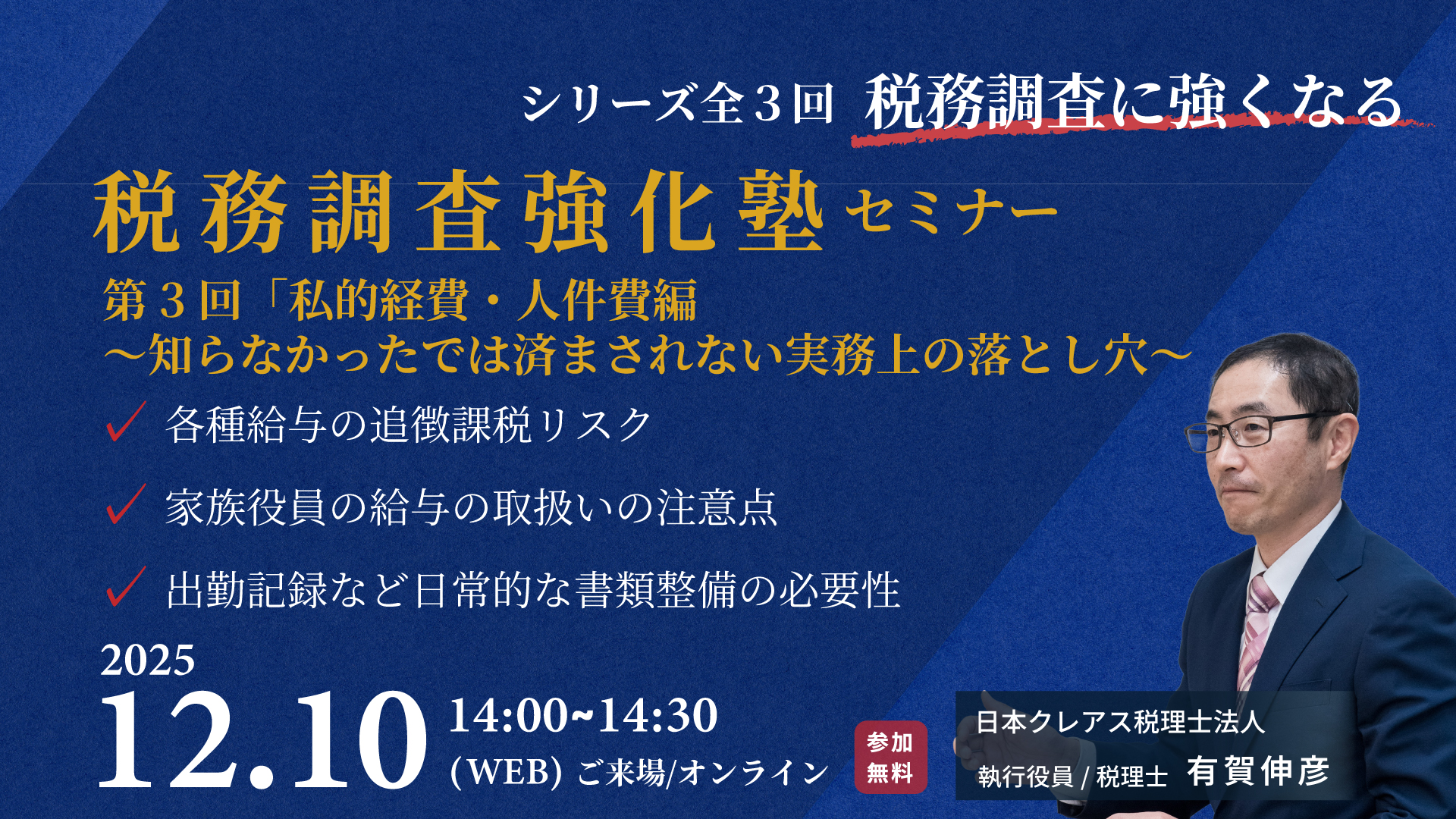

セミナーのご案内

12月10日(水) 税務調査強化塾セミナー第3回<私的経費・人件費編>~知らなかったでは済まされない実務上の落とし穴~