会社の経営者は、「会社の株式」という財産を持っています。喜ばしいことに、会社の成長に比例して「会社の株式」の価値も大きくます。こうした大きな価値ある株式を保有したまま、経営者が亡くなった場合、どんな問題が起こるのでしょうか。最初に思い当たるのは「納税」です。

相続財産としては、自社株式、会社への貸付金、事業用の不動産などが対象となりますが、中でも、「会社の株式」には多額の相続税がかかります。もちろん相続税は現金一括で払わなければなりませんので、一時的とはいえ負担は増大します。また、亡くなる前に、「会社の株式」を贈与しようとしても同じく贈与税がかかります(相続と同じく現金を払わなければなりません)。

これこそが、株式の承継が進まない大きな要因であり、さらにはオーナー企業の経営の承継が進まない大きな理由の一つでした。

政府は、事業承継を円滑に進めるために、「事業承継税制」を平成21年度税改正において創設しましたが、使い勝手の悪さから今一つ普及しませんでした。そこで、平成30年度税制改正では、適用の大幅緩和や手続きの簡略化が盛り込まれました。

事業承継税制の抜本的拡充(平成30年度税制改正)

円滑な世代交代を通じた生産性向上を図るため、事業承継税制の対象を抜本的に拡充されます。主な改正のポイントを下記に記します。

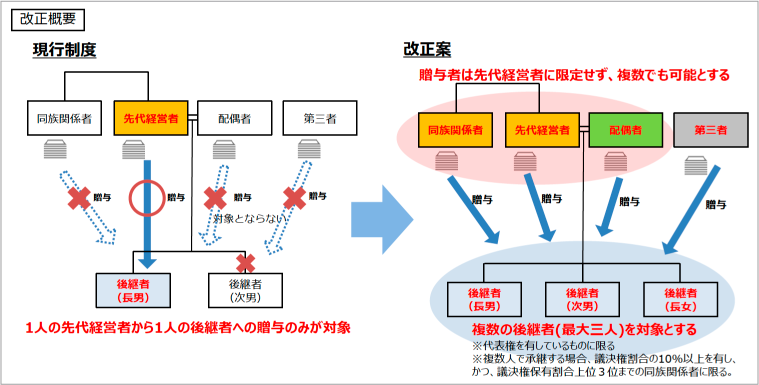

① 承継パターンの拡大 『複数人(代表者以外の関係者含む)からの承継も適用対象』

中小企業の実情に合わせた、多様な事業承継を支援。(引用:経済産業省 平成30年税制改正について)

② 相続税・贈与税 の負担を軽減 『発行済株式数の全株が猶予対象(改正前は2/3)』

『相続税の猶予割合も100%に拡大(改正前は80%)』

③ 雇用要件の緩和 『雇用要件の実質的撤廃(改正前は、5年間 雇用の8割維持)』

出し惜しみするわけではありませんが、より詳しい説明や事業承継税制の具体的な活用方法について4月・5月に開催予定の「事業承継 成功確率向上セミナー2018『いま、オーナー経営者が知っておきたいポイント』」(本P7をご参照ください)でご紹介します。

多くのオーナー経営者様において、株式の承継が無税でできるのではないかと思える内容になっています。メルマガ等でも情報を発信していますので、ご連絡いただければと思います。