賃上げを行った企業に対して現在を行う税制優遇措置

平成30年度の税制改正は、人生100年時代を見据え、「人づくり革命」「生産性革命」「働き方革命」を強く意識したものとなっています。

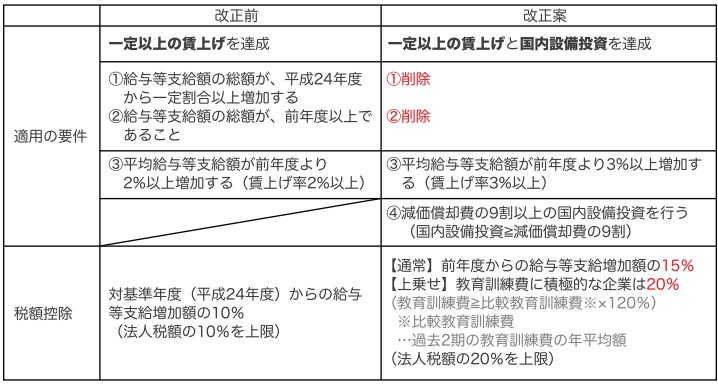

生産性向上のための持続的な賃上げを強力に後押しする観点から、所得拡大促進税制の見直し・拡充が行われます。

また、多様な働き方が広まり、兼業・副業、フリーランサーのような、「雇用関係に寄らない働き方」が広まっています。

「働き方改革」を推進する観点からも、特定の収入のみに適用される給与所得控除や公的年金等控除から基礎控除へ振替を行うなど、個人所得課税の見直しが行われます。

【中小企業者等】…資本金の額又は出資金の額が1億円以下の法人で、発行済み株式等の総数のうち、同一の大規模法人に2分の1以上又は複数の大規模法人に3分の2以上所有されていない法人を言います。

【大企業】 …資本金1億円超、または上記以外の法人

所得拡大促進税制とは?

所得拡大促進税制は「賃上げをした企業に対して減税を行う」という税制優遇措置です。青色申告法人が対象です。

今回、設備投資要件が追加されましたので、これまで以上に資金計画がポイントとなるでしょう。

■適用時期

平成30年4月1日以降開始する事業年度より3年間適用されます。

大企業(中小企業者等以外)における所得拡大促進税制

これまでの適用要件の「賃上げに関する要件」が緩和された一方、新たに「設備投資に関する要件」が追加されました。また、教育訓練費が増加した企業については、税額控除率が上乗せされます。

教育訓練費とは、国内雇用者の職務に必要な、新たなスキル獲得のための研修や社員の学びなおし等の費用です。具体的には、自社で教育訓練を開催する際の「外部講師謝金」、研修に参加する際の費用などです。

所得拡大促進税制の改正概要(大企業)【適用期間:3年間(平成32年度末まで)】

給与所得控除とは?

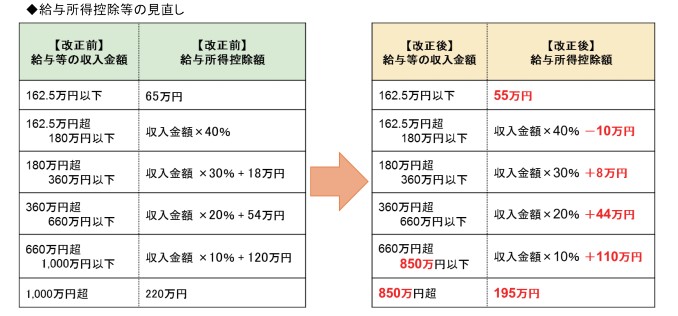

給与所得控除は、納税者の状況に応じて収入から一定額を差し引いて税負担を軽くする制度です。給与所得控除の控除額は、現在65万円から年収に応じて段階的に増え、年収1,000万円超で220万円となっています。

■給与所得控除の見直しの概要

個人所得課税の見直し(給与所得控除の上限の引き下げ)が行われ、控除額が一律10万円引き下げられます。

ただし、給与等の収入金額が850万円を超える方で、子育て世帯(※1)や介護世帯(※2)には負担が生じないように措置が講じられます。

対象の方は、給与等の収入金額(※3)から850万円を控除した金額の10%に相当する金額を、給与所得の金額から控除されます。

控除額は、(1,000万-850万)×10%となります。

(※1)23歳未満の扶養親族が同一生計内にいる者

(※2)特別障害者控除の対象となる扶養親族等が同一生計内にいる者

(※3)給与等の収入金額が1,000万円を超える場合には、1,000万円

■適用時期

所得税については平成32年1月1日以後、個人住民税については平成33年1月1日以後から適用されます。

ご不明点や疑問点等がございましたらお問合せください。

日本クレアス税理士法人が発行している広報誌「ANGLE(アングル)」2018年2月号よりご紹介いたしました。

税に関する様々なご相談は日本クレアス税理士法人まで

数多くの企業様を支援してきた豊富な実績により

法人税・消費税・所得税等、各種税務や会計処理に関するご相談や税制改正

節税等の情報を正確かつスピーディーにご提供をいたします。

日本クレアス税理士法人へのお問合せはこちら お問合わせフォーム