平成30年度税制改正で見直し・拡充された所得拡大促進税制について

平成30年度税制改正で見直し・拡充された所得拡大促進税制は、中小企業者等(※)においては、賃上げ及び人材投資に取り組む企業に対して支援を強化する内容となります。

※中小企業者等とは、資本金の額または出資金の額が1億円以下の法人で、発行済み株式等の総数のうち、同一の大規模法人に2分の1以上又は複数の大規模法人に3分の2以上所有されていない法人をいいます。

また、「働き方改革」を推進する観点から、給与所得控除や公的年金等控除から基礎控除へ振替えを行うなど、個人所得課税の見直しが行われます。

■中小企業者等における所得拡大推進税制

中小企業者等における所得拡大推進税制では、賃上げを一定割合以上行った場合、給与等支給増加額の税額控除ができる制度です。

2.5%以上の賃上げを達成し、かつ、生産性向上に取り組み企業には、給与等支給増加額の25%が控除されます。なお、大企業のみ「設備投資要件」が加わりました。

適用時期

平成30年4月1日以後開始する事業年度分より3年間適用されます。

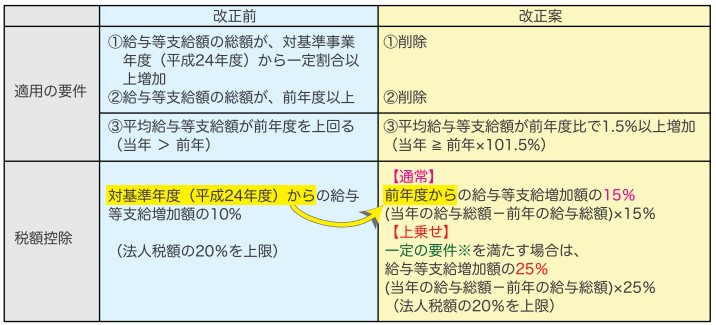

◇中小企業者等の所得拡大促進税制の改正【適用期間:3年間(平成32年度末まで)】

※一定の要件は(AとB両方の要件を満たすこと)

A.平均給与等支給額が前年度比2.5%以上であること。(平均給与が当年≧前年×102.5%)

B.下記(a)か(b)のいずれかを満たすこと

(a)教育訓練費が対前年度比10%以上増加(当年教育訓練費≧前年教育訓練費×110%)

(b)中小企業等経営強化法に基づく経営向上計画の認定を受けており、経営力向上がなされていること。

今回の改正で、税額控除率は給与等支給増加額の10%から15%に上がっていますが、毎年安定的に給与が上がっている企業の場合、改正前と比較すると、税額控除額は下がる可能性も考えられます。

■基礎控除・配偶者控除・不要控除の見直し

給与所得控除等から基礎控除への振り替えにより、基礎控除額が一律10万円引き上げられます。

ただし、合計所得金額が2,400万円を超える方は、基礎控除額が段階的に減り、2,500万円超で基礎控除は消滅します。

また、配偶者控除や扶養控除の判定要件となる合計所得金額の見直しも行われます。

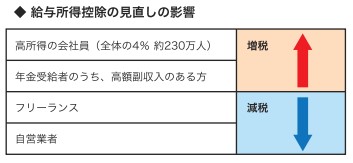

見直しの影響

給与所得控除等から基礎控除への振替えが行われることで、右のような影響が予想されます。

年金受給者のうち他の高額収入のある方は、別の改正の影響もあるため増税となります。

ただし、年収850万円超の方のうち子育て世帯や介護世帯に対しては、負担増が生じないように対策が講じられます。

適用時期

所得税については平成32年1月1日以後、個人住民税については平成33年1月1日以後から適用されます。

■特定支出の見直し

サラリーマンなど給与取得者の「経費」にあたる「特定支出」の範囲について、追加・撤廃が行われます。

(1)「職務の遂行に直接必要な旅費等で通常必要と認められるもの」が追加されます。

(2)単身赴任者の帰宅旅費の回数制限(月4回)が撤廃されます

(3)帰宅旅費に「帰宅のために通常要する自動車を使用することにより支出する燃料費及び有料道路の料金の額」が追加されます。

特定支出控除の適用を受けるためには、確定申告書等にその適用を受ける旨及び特定支出(通勤費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費)の額の合計額を記載するとともに、特定支出に関する明細書および給与等の支払者の証明書を添付する必要があります。

ご不明点や疑問点等がございましたらお問合せください。

日本クレアス税理士法人が発行している広報誌「ANGLE(アングル)」2018年3月号よりご紹介いたしました。

税に関する様々なご相談に対応します

数多くの企業様を支援してきた豊富な実績により

法人税・消費税・所得税等、各種税務や会計処理に関するご相談や税制改正

節税等の情報を正確かつスピーディーにご提供をいたします。

日本クレアス税理士法人へのお問合せはこちら お問合わせフォーム