中小企業投資促進税制の拡充により、対象設備の適用範囲が広がります

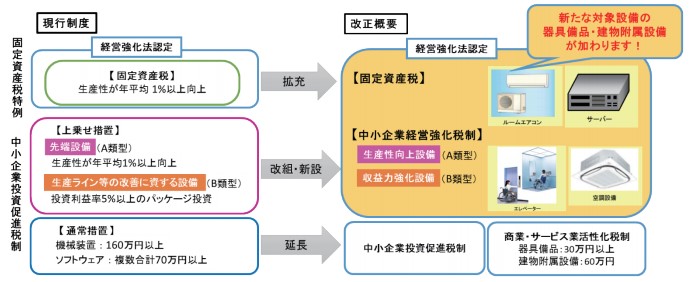

中小企業等の「攻めの投資」をバックアップするため、平成29年度税制改正において、中小企業投資促進税制の拡充が行われます。生産性向上設備投資促進税制が平成28年度末で廃止されたことから、中小企業投資促進税制の上乗せ措置については改組され、新たに「抽象企業経営強化税制」が創設されます。

■拡充の概要

「中小企業経営強化税制」は、中小企業者等が行った、中小企業等経営強化法の経営力向上計画の認定に基づく設備投資について、即時償却または7%(資本金3,000万円以下もしくは個人事業主は10%)の税額控除の適用を受けることができます。

ただし、税額控除の合計は、当期の法人税額の20%が上限となります。

今回の拡充により、対象設備の適用範囲が広がることになりました。危惧備品(ルームエアコン、サーバー)や建物付属設備(エレベーター、空調設備)が加わることで、サービス業にも適用できることになります。

生産性向上設備(A類型)

要件

1.経営強化法の認定

2.生産性が旧モデル比年平均1%以上改善する設備

対象設備

・機械・装置(160万円以上)

・測定工具・検査口語(30万円以上)

・器具備品(30万円以上)・建物付属設備(60万円以上)

・ソフトウェア(70万円以上)

確認者

工業会等

収益力向上設備(B類型)

要件

1.経営強化法の認定

2.投資収益率が年平均5%以上の投資計画に係る設備

対象設備

・機械・装置(160万円以上)

・測定工具・検査工具(30万円以上)

・工具(30万円以上)

・ソフトウェア(70万円以上)

確認者

経済産業局

その他要件

生産等設備を構成するものであること(国内への投資であること、中古資産・貸付資産でないこと 等)

税制措置

即時償却旗は7%税額控除(資本金3,000万円以下もしくは個人事業主は10%)

■適用を受けるには

適用を受けるには、中小企業投資促進税制上乗せ措置でも必要であった工業会証明書の取得(A類型)や、投資計画に関する経済産業局の確認(B類型)に加え、経営強化法に基づく経営力向上計画の認定が必要となります。なお、平成29年4月1日から平成31年3月31日の間に取得等をした設備が対象となります。

中小企業向けの設備投資に係る税制優遇措置については、制度が複数あり、どの制度が適用できるか判断の難しい論点です。ご不明な点がございましたら、お気軽にお問合せください。

日本クレアス税理士法人が発行している広報誌「ANGLE(アングル)」2017年6月号よりご紹介いたしました。

税に関するご相談は日本クレアス税理士法人まで

数多くの企業様を支援してきた豊富な実績により

法人税・消費税・所得税等、各種税務や会計処理に関するご相談や税制改正

節税等の情報を正確かつスピーディーにご提供をいたします。

日本クレアス税理士法人へのお問合せはこちら お問合わせフォーム