Go Toトラベルは、宿泊・日帰りの国内旅行を対象に、旅行代金1人1泊あたり2万円(日帰り旅行については1万円)を上限として、その旅行代金の1/2相当額の支援を行うものですが、Go Toトラベルは割引という認識から、会計処理と税務上の取扱いが分かりにくい部分があります。Go Toトラベルを利用した者側の会計処理と消費税の取扱い、及び個人所得税の取扱いについてご紹介します。

※2020年11月13日時点の情報です

利用者側の旅費交通費の会計処理と消費税の取扱い

例えば、Go Toトラベルを利用した者が会社の出張などで対象の旅行・宿泊商品22,000円(消費税込)を購入・利用するこの場合、会社が出張旅費として計上する消費税法上の課税仕入はいくらになるでしょうか。

※2020年9月30日以前の旅行を前提とします。)※22,000円のうち、旅行利用者は本人負担の65%である14,300円を旅行業者に支払い、後日Go Toトラベル事務局(帰属先は国)が35%である残額7,700円を旅行業者に支払うことになります。

考え方としては、本来出張旅費を支払った会社が旅費交通費として計上する総額である22,000円を課税仕入として計上することになります。つまり、国から後日補助される35%部分の7,700円は旅費交通費の値引ではなく、給付金相殺前の総額が支払対価として課税仕入に計上されるという認識になります。

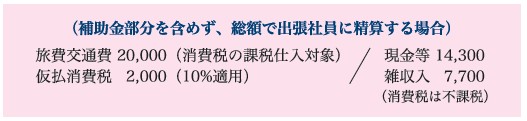

なお、通常出張した社員に対して国から補助された7,700円を含めないで精算すると思いますが、差額は雑収入(消費税区分は不課税となります。)として計上することになります。

具体的な仕訳で示すと図の通りとなります。

利用者側の地域共通クーポンの会計処理と消費税の取扱い

次にGoToトラベルを使って出張や社員旅行を行った際の地域共通クーポンの会計処理と消費税の取扱いについてみていきます。

具体例として、会社がGoToトラベルの対象となる旅行を行い、地域共通クーポン2,000円を会社に付与され、これに現金1,240円を加えて取引先に税込3,240円の手土産を購入したケースと地域共通クーポン2,000円を旅行参加者の社員に配布したケースのそれぞれの会計処理は次のようになります。

地域共通クーポンで手土産を購入したケースも先ほど旅行代金の充当のケースと同様、販売商品の対価の額は変わらないため、その地域共通クーポンを含めた対価の全額が消費税の課税対象となります。

また、地域共通クーポン自体を直接社員へ配布した場合には、一旦会社がクーポンを受け取った際に雑収入を認識し、社員へ配布の際に給与を認識するイメージになります。

これまでビジネス目的の旅行についても、Go Toトラベルの対象となっておりましたが、Go Toトラベル事業者向け公式サイト上において2020年10月29日のお知らせで次の通り記載されました。

- ■「ビジネス出張を目的とする旅行商品については、本事業の目的である観光需要の喚起という観点から、本事業の利用を極力制限させていただくべく、法人の出張手配を目的とした予約サイトにおける割引の適用除外など、利用を制限するための措置を講じることとします」

- ■「2020年11月6日(金)の予約販売分より支援の対象外とします。」

利用者側の旅費交通費の会計処理と消費税の取扱い

次に、Go Toトラベルを利用して旅行をした者(個人)の国による支援額(旅行代金の1/2相当額)は所得税の課税対象になるのかという点についてみていきます。

Go Toトラベルと似たような制度として、「ふるさと納税」があります。こちらは受け取った返礼品が年50万円をこえる場合には一時所得となり、所得税の課税対象となります。

今回のGo Toトラベルを利用し給付を受けた1/2相当額の旅行代金についてもふるさと納税などと同じく一時所得の対象となり、その年間総額が、他の一時所得とされる金額との年間合計額が特別控除の50万円を超える場合は、旅行者個人の所得税課税がされることになります。

※参考:Go Toトラベル事業者向け公式サイトの11/2時点の「よくある質問」

メールマガジン「ビジネスEYE」で最新の税務・会計・人事労務トピックスを紹介

本ページの情報のようなトピックスや、最新の話題に触れるセミナーの情報もお送りしています。ぜひメルマガをご購読ください。